Webwinkeliers, webshophouders en andere online ondernemers kunnen, mede door de faillissementen van afgelopen jaar, de verhoogde omzet voortzetten en zelfs uitbreiden. Pure Players liggen daarbij op pole position. Die conclusie trekt ING Economisch Bureau. Uit metingen blijkt dat pure webshops zowel over geheel 2015 als begin 2016 een hogere groei in omzet boekten dan webshops van fysieke ketens. In haar Vooruitzicht Detailhandel voorspelt ING dat de omzet van (pure) webshops ook in 2016 (20 procent) en 2017 (18 procent) in hoog tempo doorgroeit.

Op verzoek van internetkassa.nu zet Prof. Dr. Cor Molenaar de conclusies van het rapport in perspectief. Waar liggen de kansen voor de online ondernemer, waar blijft de omzet die ketens als V&D en MacIntosh achterlaten en wat is de impact van webshops op de detailhandel? Een analytische blik.

Aandeel webshop blijft stijgen bij de detailhandelsverkopen

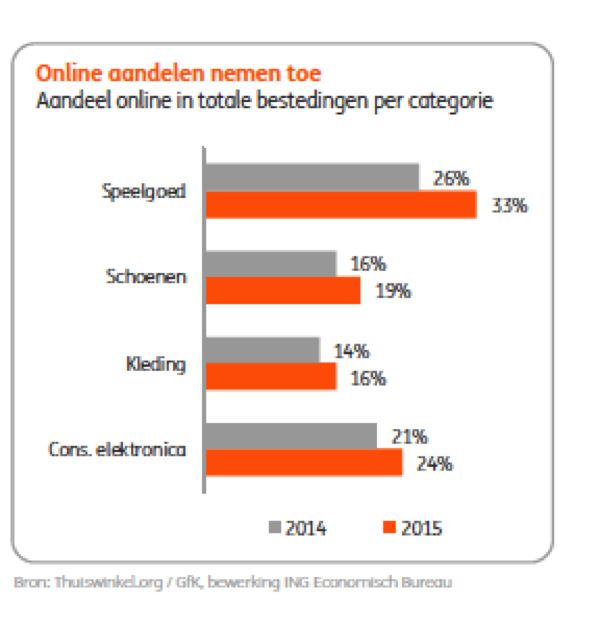

Het omzetaandeel van webshops binnen de Detailhandel zal dit jaar flink stijgen. Het CBS verwacht een stijging bij de pure webshops van 20% en 18% in 2017. Daarnaast vindt er er ook een sterke stijging plaats van de internetverkopen bij bestaande winkels, de zogenaamde hybride concepten. Dit heeft direct gevolgen voor de omzet van winkels in de winkelstraat. De groei van internetverkopen vindt vooral plaats bij branches die van oudsher te vinden waren in de winkelgebieden, zoals mode, schoenen, elektronica en speelgoed. Hierdoor is de impact van de groei van internetverkopen zo goed zichtbaar in de winkelstraten en een belangrijke oorzaak van de leegstand (naast andere oorzaken zoals bereikbaarheid, aantrekkelijkheid, openingstijden, parkeerkosten en beter geïnformeerde klanten). In het rapport van ING is dit duidelijk zichtbaar, evenals op basis van de cijfers van CBS en GFK. Daarnaast tonen onderzoeken van I&O research aan dat juist de kleinere plaatsen (tot 40.000 inwoners) en de buitengebieden van binnensteden lijden onder dit veranderende koopgedrag.

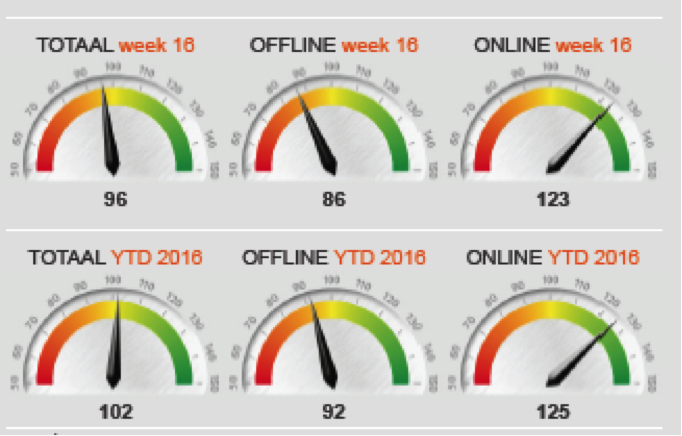

Omzetten niet dagelijke non-food producten zoals Mode, schoenen, electronica en speelgoed – Bron: Bron: GFK Retail 26 april 2016

De impact van webshoppen op de winkelbranches

De impact van internet kan niet weergegeven worden in een (rekenkundig) gemiddelde omdat bepaalde sectoren zich niet lenen voor verkopen per internet of omdat klanten andere waarden toekennen aan bepaalde branches. Opticiens en levensmiddelen hebben minder last van internet, benzine verkopen helemaal niet en woninginrichters ook amper. Het gaat juist om de impact op de winkels in winkelstraten en dat is duidelijk zichtbaar in het rapport van ING (mede gebaseerd op cijfers van CBS en GFK).

Waar blijft de omzet van de gestopte winkels zoals V&D

V&D laat een gat achter in de winkelstraten evenals de andere winkels die gestopt zijn. Dit zorgt ervoor dat kopers nu hun aankoop elders gaan doen. Als het functionele aankopen zijn zal internet een grotere rol gaan spelen zoals bij consumenten electronics. Hier zullen juist Mediamarkt (online en offline), Bol.com en Coolblue profiteren. Voor mode is er al langer een beweging aan de gang naar lagere prijzenaanbieders, de winkels met “fast fashion”. Zara, H&M en Primark zullen zeker profiteren van het wegvallen van V&D en andere modezaken. Voor emotionele aankopen zullen juist winkels profiteren die klanten “on the spot” kunnen motiveren, de kleinere ondernemers met een duidelijk aanbod op een een doelgroep. Deze winkels geven meer beleving en stimuleren de klanten beter. De impuls aankopen die ook bij V&D plaatsvonden zullen verdwijnen of vervangen worden door andere impulsen bij winkels die nu meer bezocht gaan worden.

Internet speelt een minder grote rol bij de verschuiving van het kooppatroon omdat de trek naar internet al autonoom tot stand is gekomen. De bezoekers die bewust kiezen voor een winkel zullen nu naar andere winkels gaan waar ze meestal toch al kwamen, alleen kopen ze er nu meer (vooral mode) en laten zich ook meer verleiden. Consumenten electronica werd al niet meer bij V&D gekocht, o.a. door de kracht van Mediamarkt, nieuwe winkels als Primark waren al veel populairder dan V&D, Zalando en andere webshops pakten al een steeds groter marktaandeel en dit zal alleen nog maar toenemen. Wehkamp zal zeker niet treurig zal zijn om het wegvallen van V&D en schoenenzaken aangezien de doelgroep identiek is. Maar er is meer en dat heeft Blokker goed gezien. Heel duidelijk springt Blokker in het gat huishoudelijk, thuis, dat V&D achterlaat. Versneld is een nieuw winkelconcept gelanceerd dat zeker kansrijk is om een groot deel van deze omzet naar zich toe te trekken. Juist doordat Blokker wel inspeelt op dit koopsegment, sneller en adequater dan Hema en Action heeft gereageerd op de verandering kan Blokker de lachende derde worden in de strijd om dit segment.

In zijn totaliteit zijn de winkels ook omgevallen doordat er een verschuiving in de budgettaire bestedingen heeft plaatsgevonden. Een deel van de omzet uit het verleden zullen nu anders worden besteed, niet bij de winkels maar bij horeca, reizen en er wordt meer gespaard en afgelost. Natuurlijk moeten winkels veranderen om succesvol te zijn en te blijven. De analyse van BHS en Austin Reed geven hier duidelijk handvatten voor, evenals het faillissement van V&D. Minder winkels, leukere winkelgebieden, hedonische centra en een relevant aanbod zijn enkele belangrijke kernbegrippen om bezoekers te trekken. Winkels moeten niet stil zitten, maar samenwerken met alle belangrijke “stakeholders”. Er moet geïnvesteerd worden door deze stakeholders in een attractief assortiment (winkels), in moderne panden geïntegreerde technologie en betaalbare huurprijzen (vastgoed), in bereikbaarheid en aantrekkelijkheid van het winkelgebied (gemeente). Stil zitten, naar elkaar wijzen, de ontwikkelingen bagatelliseren of afwachten het is zo naïef. Aanpassen, inspelen op gedrag en bovenal samenwerken en uitproberen dat is nu meer dan ooit nodig

Deze publicatie is als expertbijdrage geschreven door Prof. Dr. C.N.A. Molenaar, als buitengewoon hoogleraar eMarketing en Distance Selling verbonden aan de Erasmus Universiteit Rotterdam. Tevens is Molenaar econoom en directeur van eXQuo consultancy, een strategisch adviesbureau op het gebied van de toepassing van Informatietechnologie binnen marketing.